事件:圆通速递公布2020年三季报

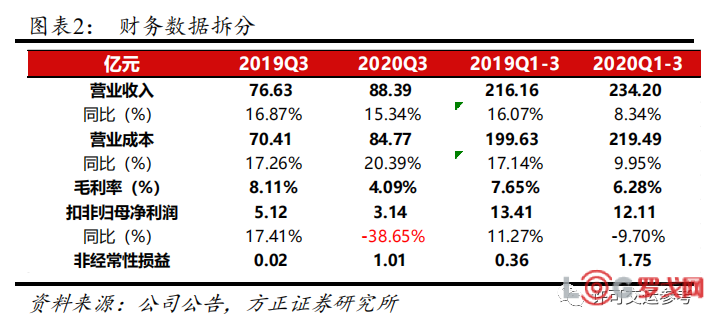

财务方面,2020年前三季度,圆通实现营收234.20亿元,同比增长8.34%,毛利率达到6.28%,实现扣非归母净利润12.11亿元,同比下降9.70%;

其中2020Q3圆通实现营收88.39亿元,同比增长15.34%,毛利率达到4.09%,实现扣非归母净利润3.14亿元,同比下降38.65%。

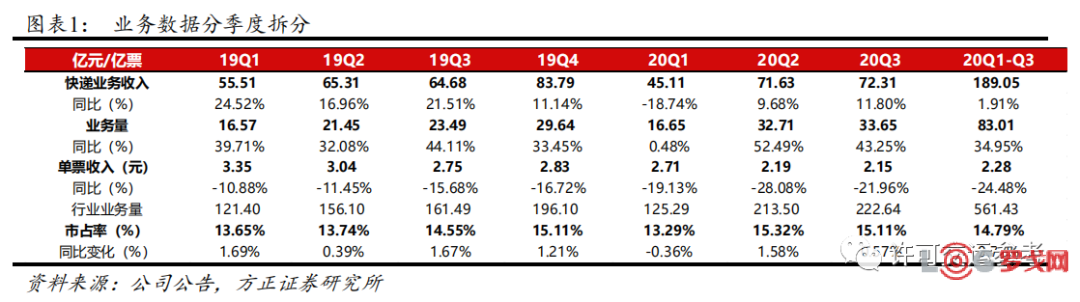

业务方面,2020年前三季度,圆通完成业务量83.01亿票,同比增长34.95%,市占率达到14.79%,同比上升0.77pcts,圆通单票收入2.28元,同比下降24.48%;

其中2020Q3圆通业务量达到33.65亿票,同比增长43.25%,单季度市占率达到15.11%,同比增加0.57pcts,单票收入达到2.15元,同比下降21.96%。

1、业务量稳步提升,价格战持续,利润承压

2020Q3,圆通完成业务量33.65亿票,同比增长43.25%,业务量稳步提升,市占率提升至14.79%;Q3圆通扣非归母净利润为3.14亿元,同比下降38.65%,价格战愈演愈烈,圆通利润承压。Q3单票收入2.15元,较Q2下降0.04元,价格战的影响导致公司盈利能力略有下调,Q3单票毛利同比下降43.42%至0.11元。

2、成本管控持续推进,备战四季度

圆通大幅增加资本开支,Q3购建固定资产、无形资产支付的现金为17.42亿元,同比增长83.15%,环比增加140.69%,为四季度快递旺季维持网络稳定添砖加瓦。另外,今年四季度双十一战线拉长,也有助于公司摊薄成本。

3、行业三年有望出清,静待花开

参考海外经验,恶性价格战三年后,美日快递行业实现出清,企业利润开始上升。2020年快递行业在竞争中高速发展,一方面,三季度行业业务量增速37.89%,创多年新高;另一方面,激烈的价格战又削弱了每一家公司的盈利能力。但快递行业大空间、高集中度、稳利润率的长期发展逻辑并未发生变化,至暗时刻,我们只需坚守成本效率主线,静待花开即可。

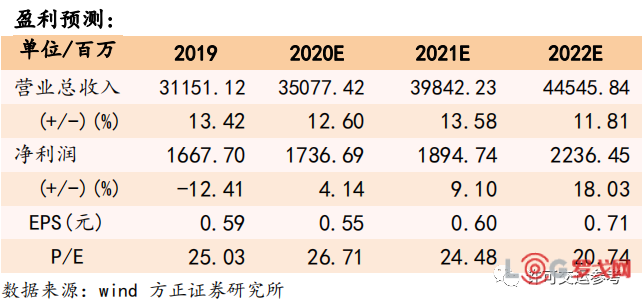

长期看快递行业,格局仍存在不确定性。在价格战的高压下每家企业都存在经营上的风险和不确定性,圆通战略布局前瞻、总部及加盟商积累丰厚,成本效率重回第一梯队,阿里的增持也给圆通带来更足的底气,圆通在激烈竞争的快递行业仍具一战之力。预计公司2020-2022年营业收入分别为350.77、398.42、445.46亿元,归母净利润分别为17.37、18.95、22.36亿元,对应2020、2021、2022年PE为26.71倍、24.48倍、20.74倍。维持“推荐”评级。

-风险提示-

价格战加剧、行业增速不及预期、加盟商爆仓、成本管控不及预期