近日,中通快递、百世快递相继发布了2020年第三季度财报,至此,各家上市快递企业2020年度前三季度的成绩单悉数出炉。

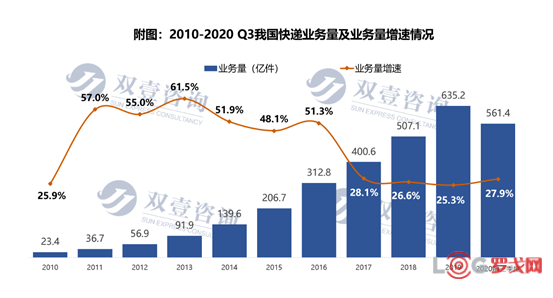

从行业整体情况来看,国家邮政局公布的数据显示,今年前三季度,全国快递服务企业业务量累计完成561.4亿件,同比增长27.9%;业务收入累计完成6098.8亿元,同比增长15.7%。其中,同城业务量累计完成88.7亿件,同比增长13.3%;异地业务量累计完成460.2亿件,同比增长31.2%;国际/港澳台业务量累计完成12.5亿件,同比增长25.4%。

由上图可见,2020年前三季度快递行业的业务量已经超过2018年全年业务量,同时增速略有回升,达到了27.9%。

由此可见,快递行业仍保持着高速的增长态势,行业规模持续扩大。就行业增量的主要来源而言,下沉市场是增长的核心动力。

一方面,随着快递物流基础网络的不断完善,快递服务逐渐向三四线城市以及农村市场拓展,下沉市场的网购体验明显增强,为行业带来了增量;

另一方面,疫情期间传统农产品的销售渠道大面积受阻,快递包裹成为了农产品上行的主要通道,农产品的快递业务量也有了明显的提升。

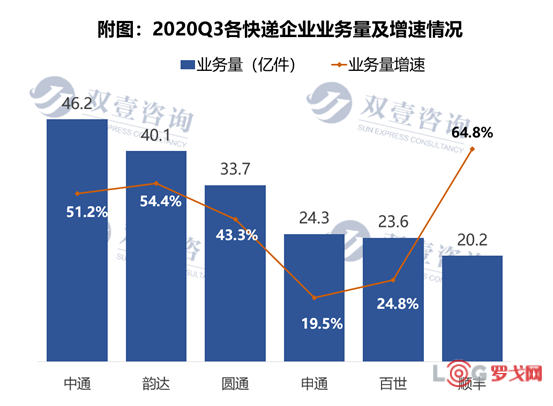

从业务量来看,各大快递公司纷纷保持着较高速度的增长,业务量相较去年同期均有明显提升。

中通依然占据首位,2020年度第三季度的包裹量为46.2亿件,同比增长51.2%;

韵达第三季度的业务量为40.13亿件,同比大幅增长54.4%;

圆通第三季度业务量为33.65亿件,同比上涨43.3%,增速被韵达反超;

申通第三季度业务量为24.34亿件,同比上涨19.5%;

百世的业务量为23.6亿件,同比增长24.8%;

顺丰快递业务量为20.17亿件,超过2019全年业务总量,同比增长64.8%。

从市场占有率来看,中通快递在今年第三季度的市场份额扩大1.9个百分点至20.8%,大幅领先于其他几家快递企业。就2020年前三个季度的市场占有率数据来看,中通、韵达、圆通稳居前三位,市场份额分别为20.6%,17.2%以及14.8%,且相较2019年末的数据都有一定程度的上涨;顺丰的市场份额同比增加最为明显,达到了10.1%;同时,百世、申通的市占率则出现了一定的下滑,市场份额被进一步蚕食。

快递行业前三名的市场份额之和自2017年以来呈现逐步增加的趋势,行业市场份额更加向头部企业集中,行业分化趋势渐显。

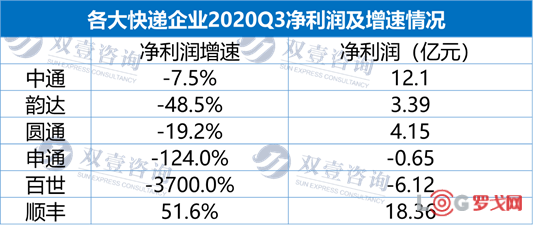

尽管各大快递企业在今年前三季度均实现了业务量的较高速度增长,中通、韵达的业务量增速超过了50%,但单票收入仍呈现不断下跌的趋势,导致各大快递公司在盈利上仍承受着较大的压力,通达系快递企业第三季度的净利润均出现了明显的下滑。

其中,中通净利润下降幅度最小,第三季度净利润为12.1亿元,同比下降7.4%,毛利为13.9亿元,同比下降12.9%,利润水平仅次于顺丰,与其他加盟制快递企业拉开了明显的差距;

圆通的净利润为4.15亿元,在业务量上虽不及韵达,但在净利润上实现了超越,得益于圆通今年在航空板块扭亏转盈;

百世的亏损最为明显,在第三季度营收基本持平的情况下,毛利率下降至0.4%,净亏损额达到了6.395亿元,比去年同期670万元增长了90多倍;

顺丰则在第三季度仍保持着较好的盈利水平,净利润达到18.36亿元,同比涨幅超过50%,但毛利率同比下滑1个百分点至17.1%,环比下降4个百分点,净利率下滑了3个百分点,盈利水平有所回落。各大快递公司的具体净利润数据及增速情况如下图所示。

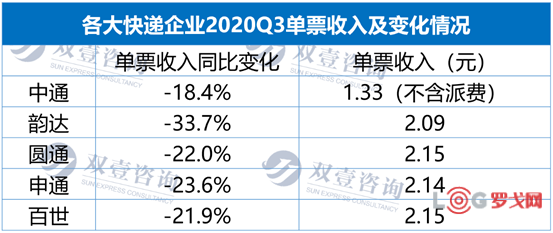

行业整体利润下降,主要还是受价格战持续的影响。行业价格战仍在持续,加之又有新玩家来势汹汹,各家快递公司的单票收入仍然延续了之前的下降态势。

第三季度,中通的单票价格同比下降了18.4%,不过在同业中降幅最低;韵达第三季度的单票收入大降33.7%至2.09元;圆通第三季度快递业务单票收入2.15元,同比下滑22.0%,前三季度单票收入2.28 元,同比下滑24.5%;申通第三季度单票收入2.14元,同比下降23.6%,Q1-Q3单票收入 2.36元,同比下降 22.7%。愈演愈烈的价格战带来的低单价导致快递公司业绩纷纷承压。

业务量的高速增长与单票价格的持续下跌的现象依旧在第三季度各家的财报中十分明显,“增量不增收”依旧是行业目前存在的重要问题。

在接下来的行业竞争中,提高业务量,争夺市场份额依旧是各品牌的主要目标。

然而,支撑起愈加庞大的业务量并不容易,这需要各品牌总部能够在宏观层面把握好应对业务量增长与价格下跌的方向:

一是持续加大产能投资力度。庞大的业务量需要极强的产能在背后支持,如果没有足够产能应对市场上抢来的件量,那么只会引起中心爆仓,时效延误,最终对品牌声誉带来不利影响。如今年双十一的极兔采取控量策略,即是为了避免前线收件太多,中转环节与末端派送力量落后的情况出现,产能成为极兔目前收件的明显瓶颈。

二是需要不断优化总部、省区,尤其是末端加盟商的管理。业务量增长带来的必然结果就是人工的增长与管理压力的增加。如果管理水平提高的速度赶不上业务量增速,那么反倒容易因此引发各成网点经营、省区运营与品牌发展的各类问题。如果说产能建设能够通过花钱投资场地、设备、车辆迅速解决,那么提高管理水平却显得更加抽象,让人找不到方向。这需要总部与省区自上而下进行管理,以及网点老板自身不断反思总结,更新观念。

前三季度已过,2020年的快递行业风起云涌,极兔开跑、众邮起网、丰网入局,新玩家的不断加入,让原本就激烈的行业竞争趋近白热化。在未来的一段时间内,价格战仍会持续,未来的快递行业必将迎来更加紧张、残酷的竞争,“以价换量”所带来的经营压力是各大快递企业当前所需解决的一个重要课题。谁会笑到最后?我们拭目以待。

农夫山泉23-25届校园招聘供应链类岗位

5411 阅读

特斯拉智能制造校招专项:24-25届物流、供应链类岗位

4779 阅读

益海嘉里(金龙鱼)2025校招供应链、物流储备生

4716 阅读【社招管理岗】最新宝洁全职管理岗位合集

4679 阅读盒马社招运输经理;店仓管理专员;仓储业务物资管理高级专员;店仓经理

4467 阅读京东社招项目运营岗;客户体验分析;配送运营岗;客户经理岗;营业部负责人岗

4482 阅读亚马逊全球物流团队「物流销售岗位」热招中

4320 阅读中远海运特运启动2025校园招聘~

4283 阅读曼伦2025校招供应链物流岗位

4138 阅读KK集团2025届全球校园招聘供应链岗位

4066 阅读