疫情下,越来越多人在宅家抗疫时选择即时物流服务采购日常用品。即时物流蓬勃发展,与同城快递加速交叉渗透,为后者带来哪些变化?对主攻异地业务的快递企业而言,同城快递是“鸡肋”吗?答案有些出人意料——

▲图为2015年-2019年即时物流行业订单规模/行业规模及其同比变动和同城快递业务量收及其同比变动(数据来源:即时物流数据来自点我达和艾瑞咨询联合发布的《2019年中国即时物流行业研究报告》,2019年为预计数据;2017年-2019年同城快递业务量及其同比变动数据来自国家邮政局,其余同城快递数据按国家邮政局数据计算)

经过2015年和2016年同比增速超过100%的快速增长后,即时物流行业订单规模于2017年与同城快递业务量基本持平,并于2018年和2019年持续扩大领先优势。

相比同城快递,即时物流成长速度惊人。2019年,即时物流行业订单规模和行业规模分别是2015年的6.68倍和5.47倍;同城快递业务量和业务收入分别是2015年的2.05倍和1.87倍。

即时物流为同城快递带来的变化首先体现在后者增速上。2019年,同城快递业务量收均出现同比负增长。国家邮政局数据显示,当年同城快递业务量仅1月、4月和5月同比增速为正,分别为0.3%、1.1%和0.6%,其余各月均为同比负增长。

为更详细地体现即时物流与同城快递加速交叉渗透,本文选取上海、浙江杭州、山东潍坊、四川绵阳和甘肃白银5座经济社会发展水平不同的城市作为样本,与全国数据对比分析。

其中,上海是一线城市和民营快递企业总部集聚地;杭州是新一线城市和阿里巴巴总部所在地;潍坊和绵阳分别代表沿海和内陆二线城市;白银代表三线城市。

▲图为2015年-2019年全国、上海、浙江杭州、山东潍坊、四川绵阳和甘肃白银同城快递业务量占比(数据来源:国家邮政局和各市邮政管理局 部分数据按国家邮政局及各市邮政管理局数据计算)

从同城快递业务量占比看,2015年-2019年,上海、杭州、潍坊和绵阳数据走势与全国趋同,均出现不同程度下降;白银经过2016年-2018年持续上涨后,于2019年降至与2015年相近的水平。

具体来讲,上海、杭州和潍坊占比连续4年下降;绵阳波动较大,2016年和2018年占比上升,2015年、2017年和2019年占比下降,最终降幅大于增幅,2019年占比明显低于2015年;白银占比连续3年上升后,于2019年骤降至与2015年相近的水平。

从即时物流与同城快递交叉渗透的角度看,这组数据体现了即时物流在不同经济社会发展水平城市的市场渗透。即时物流已在一线城市、新一线城市和二线城市与同城快递加速交叉渗透,并逐步向三线城市下沉。从占比走势看,城市社会经济发展水平越高,这种交叉渗透越明显。

与异地快递相比,同城快递价格更稳定,比较容易控制成本;季节性更弱,比较容易配置运力。这意味着,其门槛更低,更容易与相近新兴业态交叉渗透。

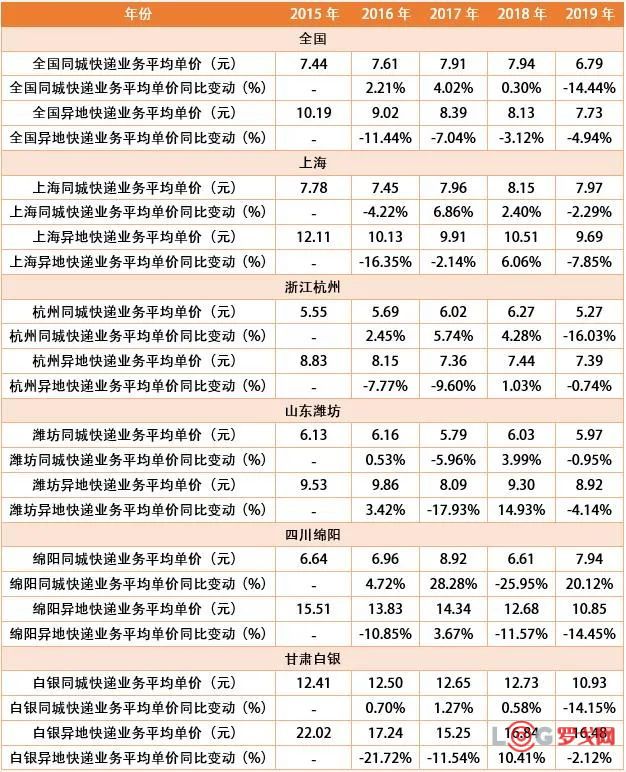

▲图为2015年-2019年全国、上海、浙江杭州、山东潍坊、四川绵阳和甘肃白银同城/异地快递业务平均单价及其同比变动(按国家邮政局及各市邮政管理局数据计算)

从全国数据看,2015年-2019年,异地快递平均单价持续降低,从10.19元降至7.73元。同城快递平均单价仅在2019年降低,此前连续3年逆势上涨。二者之差也从侧面显示出价格战惨烈程度。以2018年为例,异地快递平均单价仅比同城快递高0.19元。

可以看出,即便平均单价在2019年降低,同城快递价格相对异地快递不仅稳定,甚至还有上升空间。对企业而言,在价格竞争激烈的快递市场中,这是一片难得的蓝海。

从样本城市数据看,同城快递和异地快递平均单价对比走势与全国相同。

具体来讲,2015年-2019年,在同城快递平均单价方面,5座城市有涨有降,但价格基本稳定,上海从7.78元上涨0.19元至7.97元,杭州从5.55元降低0.28元至5.27元,潍坊从6.13元降低0.16元至5.97元,绵阳从6.64元上涨1.30元至7.94元,白银从12.41元下降1.48元至10.93元;在异地快递平均单价方面,5座城市明显下降,上海从12.11元下降2.42元至9.69元,杭州从8.83元下降1.44元至7.39元,潍坊从9.53元下降0.61元至8.92元,绵阳从15.51元下降4.66元至10.85元,白银从22.02元下降5.54元至16.48元。

在异地快递平均单价持续下降的同时,上海和绵阳同城快递平均单价上涨,杭州和潍坊基本不变。白银虽然“双降”,但同城快递价格降幅明显低于异地快递。尽管5座城市经济社会发展水平不同,但同城快递价格都更稳定。

▲图为2017年-2019年全国、上海、浙江杭州、山东潍坊、四川绵阳和甘肃白银11月同城/异地快递业务量全年占比(按国家邮政局及各市邮政管理局数据计算)

对比2017年-2019年全国和5座样本城市11月同城快递和异地快递业务量全年占比,可以看出,同城快递的季节性明显弱于异地快递,更有利于企业配置运力资源,降本增效。从全国看,2017年-2019年,11月同城快递业务量全年占比从11.43%降至10.42%,异地快递从11.88%降至11.38%。二者季节性均有不同程度削弱,但同城快递削弱更快。

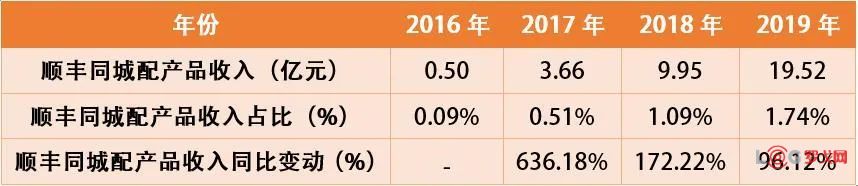

▲图为2016年-2019年顺丰同城配产品收入、收入占比和收入同比变动(数据来源:深圳证券交易所)

即时物流与同城快递加速交叉渗透,也吸引了快递企业布局。顺丰于2016年开始独立运营同城配产品,主攻同城快递和即时物流市场。作为新产品,同城配成为顺丰财报的亮点之一。2016年-2019年,顺丰同城配产品收入从0.50亿元增至19.52亿元,产品收入占比从0.09%增至1.74%。

农夫山泉23-25届校园招聘供应链类岗位

5236 阅读

益海嘉里(金龙鱼)2025校招供应链、物流储备生

4618 阅读

顺丰社招运营经理;B端销售;仓储管理经理;支付业务负责人;客户管理岗等

4544 阅读特斯拉智能制造校招专项:24-25届物流、供应链类岗位

4520 阅读盒马社招运输经理;店仓管理专员;仓储业务物资管理高级专员;店仓经理

4334 阅读京东社招项目运营岗;客户体验分析;配送运营岗;客户经理岗;营业部负责人岗

4314 阅读华润啤酒2025届校园招聘物流管培生

4138 阅读曼伦2025校招供应链物流岗位

4026 阅读亚马逊全球物流团队「物流销售岗位」热招中

3977 阅读KK集团2025届全球校园招聘供应链岗位

3884 阅读