[罗戈导读]年双十一各大主力平台均获增长:1)天猫公布双十一用户规模、商家规模、订单量、成交总额全面增长,用户规模创历史峰值,超8亿人;22年天猫战报“稳中向好,交易规模与去年持平”

[罗戈导读]年双十一各大主力平台均获增长:1)天猫公布双十一用户规模、商家规模、订单量、成交总额全面增长,用户规模创历史峰值,超8亿人;22年天猫战报“稳中向好,交易规模与去年持平”

❖ 今年双十一各大主力平台均获增长:1)天猫公布双十一用户规模、商家规模、订单量、成交总额全面增长,用户规模创历史峰值,超8亿人;22年天猫战报“稳中向好,交易规模与去年持平”,21年双十一天猫销售额为5403亿元;23年双十一天猫恢复增长;2)京东双十一成交额、订单量、用户数齐创新高,京东采销观看人数超3.8亿;3)拼多多截至11.13参与大促的品牌、商家、商品数均创新高,百亿补贴订单量同比增长107%,百亿补贴用户超6.2亿人;4)抖音定金预售商品的整体支付GMV是去年双11同期的1.6倍,抖音商城GMV同比增长119%;5)快手:第一波截至11月5日双十一GMV同比增长85%。我们预计今年双十一电商主流平台大盘共计获双位数增长,电商增速略有回暖。

❖ “性价比”消费成为大促主旋律,“百亿补贴”与产业带产品成关键词

❖ 必选品类与出行相关需求增长,可选品类整体承压。

❖ 美妆行业:需求理性,供给分化,产品化+性价比拓宽腰部品牌。根据星图数据,2023年双十一期间,综合电商平台个护美妆销售额同比下滑约4.4%至786亿元。美护相对可选,消费力下滑及C端库存较高下,消费者需求理性,优选性价比产品,今年双十一第一阶段护肤品牌前十销售产品中包含5款单价低于500元的产品,销量均超30万件打破过往预售单品销售额多以高客单国际大牌为主的局面。品牌销售端分化,国货排名提升,功效型品牌表现相对更优。双十一期间,珀莱雅和薇诺娜列席天猫平台美妆护肤前五,其中珀莱雅销售额超过多年霸榜前三的欧莱雅、兰蔻、雅诗兰黛,登顶天猫美妆护肤榜单,薇诺娜名次抬升1名位列第五,国货品牌中自然堂、可复美、夸迪销售额也进入护肤TOP20,我们估计gmv超10亿的品牌数量和销售额有所下滑,头部品牌销售额被腰部品牌瓜分。

❖ 投资建议:在各渠道的流量红利减弱下,产品持续打磨和创新、运营快速反应等综合能力补齐的品牌将在消费者关系上更受青睐,以此带来销售额和市场份额的提升。推荐主品放量、pipeline接力良好的珀莱雅,胶原蛋白护肤品龙头巨子生物;建议关注折扣零售渠道龙头拼多多,港股超跌互联网标的美团等。

❖ 风险提示:第三方数据统计与正式情况偏离,消费增长不及预期等。

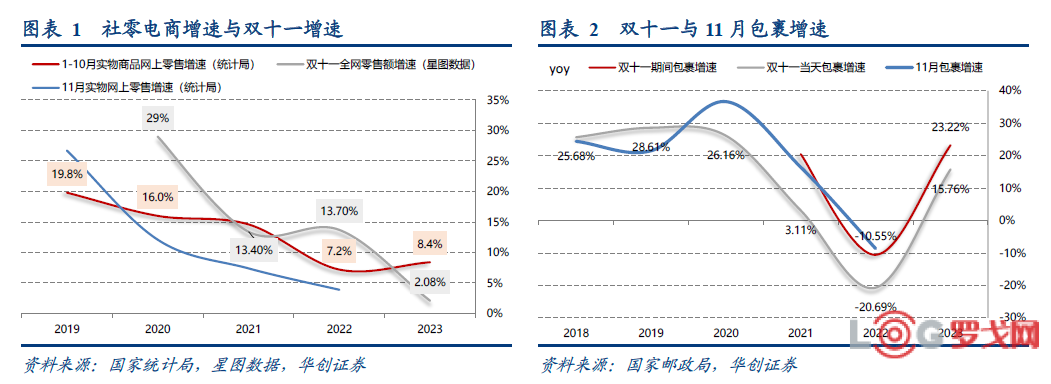

双十一快递包裹量双位数增长:根据国家邮政局数据双十一期间全国邮政快递企业共揽收快递包裹52.64亿件,同比增长23%,增速保持回暖;根据邮政局数据8/9月规模以上快递业务量同比增速分别为18%/20%。

各平台增长情况:

1)天猫公布双十一用户规模、商家规模、订单量、成交总额全面增长,用户规模创历史峰值,超8亿人;22年天猫战报“稳中向好,交易规模与去年持平”,21年双十一天猫销售额为5403亿元;23年双十一天猫恢复增长;

2)京东双十一成交额、订单量、用户数齐创新高(时间段10.23 20:00-11.11 23:59),京东采销观看人数超3.8亿;22年京东“超越行业增速,创新纪录”;21年京东双十一全球GMV3491亿元;

3)拼多多截至11.13参与大促的品牌、商家、商品数均创新高,百亿补贴订单量同比增长107%,百亿补贴用户超6.2亿人;

4)抖音定金预售商品的整体支付GMV是去年双11同期的1.6倍,抖音商城GMV同比增长119%;

5)快手:第一波截至11月5日双十一GMV同比增长85%。

根据星图数据,综合电商与直播平台累计销售额11386亿元,同比增长2.08%(时间范围:10.31 20:00-11.11 23:59,其中京东自10.23 20:00开始),其中综合电商平台销售额9235亿元,较去年公布的GMV数据同比下滑1.1%(22年yoy+2.9%);直播电商销售额2151亿元,同比+19%(22年yoy+146%),直播电商包含抖音、快手、点淘/淘宝直播。

1、“性价比”消费成为大促主旋律,“百亿补贴”与产业带产品成关键词

今年平台折扣率基本较去年双十一、今年618持平,但直接补贴的成交占比变高;

1) 淘天:双十一当天百亿补贴成交额同比增长7倍,百亿补贴购买用户同比增长386%;“官方立减”商品订单量超2.1亿,“天天低价”商品订单量近9千万。

2) 京东:百亿补贴频道商品数量较618提升2倍,百亿补贴用户规模增长近5倍,9.9包邮频道的产业带源头商品销量突破百万单;京东采销直播累计观看人数突破3.2亿(京东采销通过无达人、无佣金、无坑位费做1P模式的直播销售)。

3) 拼多多:拼多多百亿补贴订单量同比增长107%;百亿补贴用户突破6.2亿,百亿补贴优质农货商家同比增长了2倍。

2、参与品牌数量增长,中小商家参与度提高

1) 淘天:天猫双十一全程402个品牌成交破亿,3.86万个品牌成交翻倍,天猫新开店商家数增长105%;58个直播间成交破亿,451个店播成交破千万;新增商家会员超1亿,商家会员订单连续多日翻倍增长。

淘宝近200万中小商家今年的业绩相比去年实现了翻倍。58个破亿直播间,破亿直播间中店播占六成。

2) 京东:参与京东11.11商家数量较去年同期增长超1.5倍;京东11.11累计超60个品牌销售破10亿元,约300个品牌销售破亿元;京东云智能客服累计咨询服务量超14亿次,京小智服务数增长至超36万,其中小商家(白银及以下)相比去年双11增加102%,相比今年618增加62%。

3) 拼多多发布战报,双十一参与大促品牌数量、商品数量创新高。

4) 抖音平台整体动销商家数量同比增长91%,品牌商家整体gmv同比增长145%,重点品牌GMV增长244%。

3、用户体量天猫仍占优势,增量来自下沉市场

1) 天猫双十一全周期累计用户数超8亿,创新高;10.24预售当天手淘活跃用户已经超过5个亿;88VIP破3200万,88vip成交同比双位数增长。三线以下城市新增超2000万购买用户,新增订单超1.4亿。

2) 京东:根据京东战报,双十一参与用户数创新高。

3) 拼多多:百亿补贴用户突破6.2亿,产品降价但品类升级,新一线城市的新中产、年轻人消费箱包、轻奢腕表;二三线城市升级家电;四线以下城市消费国货美妆、国潮服饰、进口奶粉、湿厕纸。

4、必选与服装增长,可选品类相对承压

双十一的“囤货”属性强化,必选品类好于可选,如粮油调味增长好于休闲零食,根据星图数据(下同),粮油调味+6.6%/休闲零食-10.4%;洗护清洁+2.4%/美容护肤-4%/香水彩妆-5.6%;出行相关产品需求回补,鞋服箱包+3.9%/运动户外+7.2%。

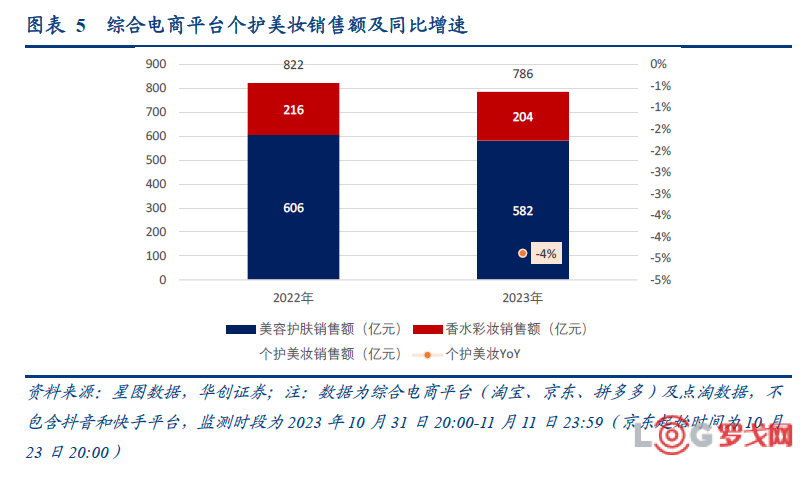

1、美妆大盘表现相对平淡

双十一期间个护美妆销售额相对平淡。根据星图数据,2023年双十一期间,综合电商平台个护美妆销售额同比下滑约4.4%至786亿元,其中美容护肤582亿、香水彩妆204亿,分别同比下滑4.0%和5.6%。相对其他品类来看,个护美妆的表现略弱,主要系品类相对可选、消费者C端库存有一定积累的影响。

2、需求理性,优选性价比

需求理性,优选性价比。根据久谦数据,今年双十一第一阶段护肤品牌前十销售产品中包含5款单价低于500元的产品,销量均超30万件,其中珀莱雅红宝石面霜3.0和早C晚A精华组合分别销售76.5、37.2万件,可复美胶原棒次抛精华销售量也超30万件,打破过往预售单品销售额多以高客单国际大牌为主的局面。

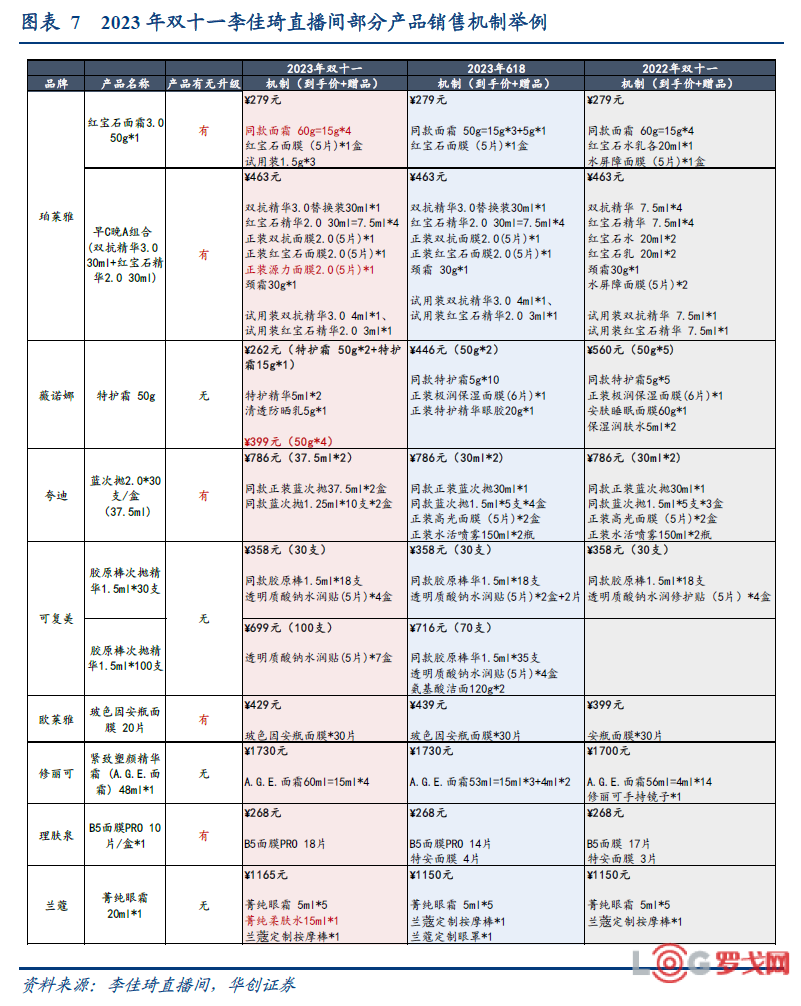

结合各品牌销售情况以及李佳琦直播间双十一销售机制,除价格外,升级产品和具备价值感的赠品机制更受消费者青睐。国货品牌在产品推陈出新层面表现突出,改善肤感、香味和提高功效性来改善消费者关系,如珀莱雅双抗精华、红宝石精华/面霜、优时颜微笑眼霜等均有所升级,自然堂喜默因成分、可复美胶原蛋白成分等则相继受到消费者认可,国际大牌中理肤泉B5面膜和欧莱雅安瓶面膜均为升级新品,相对保持了过往的竞争优势。

3、品牌分化,国货排名提升,预计腰部品牌份额拓宽

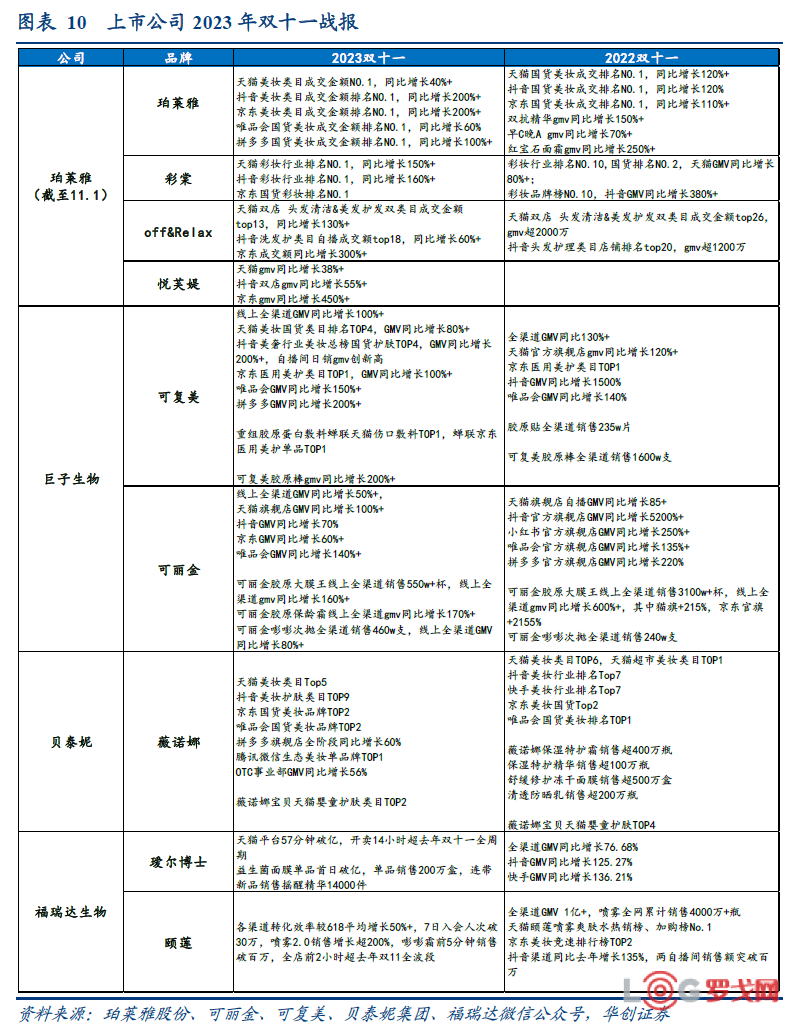

品牌销售分化,国货排名提升、席位增加,功效型品牌表现相对更优。双十一期间,珀莱雅和薇诺娜列席天猫平台美妆护肤前五,其中珀莱雅销售额超过多年霸榜前三的欧莱雅、兰蔻、雅诗兰黛,gmv超20亿元,登顶天猫美妆护肤榜单,薇诺娜名次抬升1名位列第五,国货品牌中自然堂、可复美、夸迪销售额也进入护肤TOP20;珀莱雅旗下彩妆品牌彩棠则跻身彩妆TOP2,gmv超2亿(gmv为第三方监测数据,具体以公司和平台为准)。

国际大牌看,兰蔻超雅诗兰黛成为高端护肤品牌TOP1,海蓝之谜、赫莲娜等高奢品牌名次有所提升或持平,功效型品牌如修丽可、理肤泉排名提升相对突出,2021年至2023年修丽可排名从17→11→8;日系品牌SK-II、资生堂则受到核污水、产品生命周期等影响排名有所下滑。从品牌销售额梯度来看,我们估计gmv超10亿的品牌数量和销售额有所下滑,头部品牌销售额被腰部品牌瓜分。

综合电商平台中,美妆护肤的主阵营仍为天猫、京东,分别占比68%、28%(2022年分别为67%、29%),合计占比96%。抖音和快手增速优于大盘,根据仪美尚报道,抖音电商双十一期间(10.20~11.11)美妆总GMV为215亿元,同比增长38.9%;快手电商美妆双十一期间(10.18~11.11)总GMV约为349亿元,同比增长11.5%。

抖音榜单中,国货护肤品牌珀莱雅(+5名)、韩束(+13名)、可复美(+9名)、薇诺娜(-2名)等上榜,分别排名1、2、9、13名;彩妆品牌中珀莱雅旗下的彩棠(+3名)、丸美旗下的恋火(+22名)至第2、15名。快手榜单中,珀莱雅、薇诺娜、韩束上榜快手榜单TOP 20,彩棠、恋火上榜彩妆香水TOP 20。

4、投资建议

双十一期间国货在相对平淡的美妆大盘中表现优异,上市公司中珀莱雅、巨子生物、福瑞达表现亮眼。在各渠道的流量红利减弱下,产品持续打磨和创新、运营快速反应等综合能力补齐的品牌将在消费者关系上更受青睐,以此带来销售额和市场份额的提升。推荐主品放量、pipeline接力良好的珀莱雅,胶原蛋白护肤品龙头巨子生物;建议关注品牌开始放量的福瑞达、上美股份、丸美股份、水羊股份,库存持续消化、战略调整有望迎来拐点的贝泰妮、华熙生物、上海家化等。

5、风险提示

第三方数据统计与正式情况偏离,消费增长不及预期等。

农夫山泉23-25届校园招聘供应链类岗位

5152 阅读

益海嘉里(金龙鱼)2025校招供应链、物流储备生

4562 阅读

顺丰社招运营经理;B端销售;仓储管理经理;支付业务负责人;客户管理岗等

4516 阅读特斯拉智能制造校招专项:24-25届物流、供应链类岗位

4394 阅读盒马社招运输经理;店仓管理专员;仓储业务物资管理高级专员;店仓经理

4264 阅读京东社招项目运营岗;客户体验分析;配送运营岗;客户经理岗;营业部负责人岗

4265 阅读华润啤酒2025届校园招聘物流管培生

4089 阅读曼伦2025校招供应链物流岗位

3949 阅读亚马逊全球物流团队「物流销售岗位」热招中

3837 阅读KK集团2025届全球校园招聘供应链岗位

3779 阅读