[罗戈导读]市场在供给逻辑确信的前提下,会逐步关注需求端表现,而国际航线是其中重要环节。

[罗戈导读]市场在供给逻辑确信的前提下,会逐步关注需求端表现,而国际航线是其中重要环节。

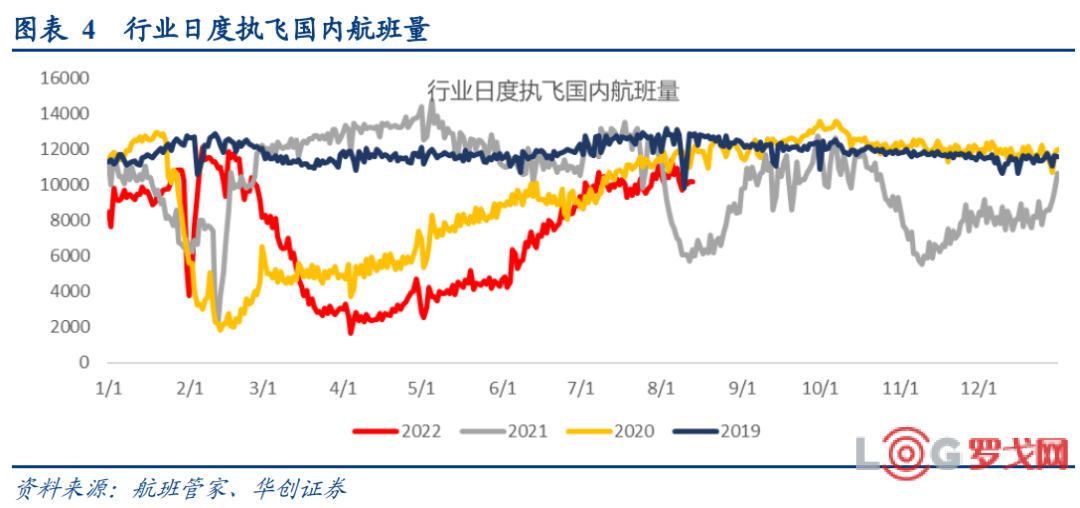

2)内航国际客班:环比有所增加。

a)7日移动平均,国际(含港澳台)日均执飞航班99班,周环比提升7%,同比21年7日平均下降39%,其中国内航司日均执飞57班;

b)分航司看,南航、国航、东航、海航7日平均分别执飞19、20、7、5班。

3)近日民航平均票价为19年同期7成。

a)民航7日平均票价636元,环比上周下降4%,同比持平,较19年下降33%。

b)2022年以来,平均票价596元,同比下降4%,较19年下降23%。

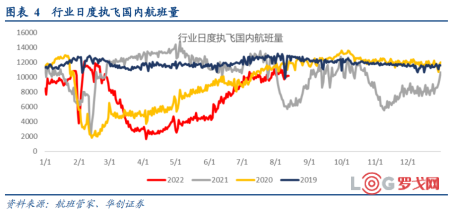

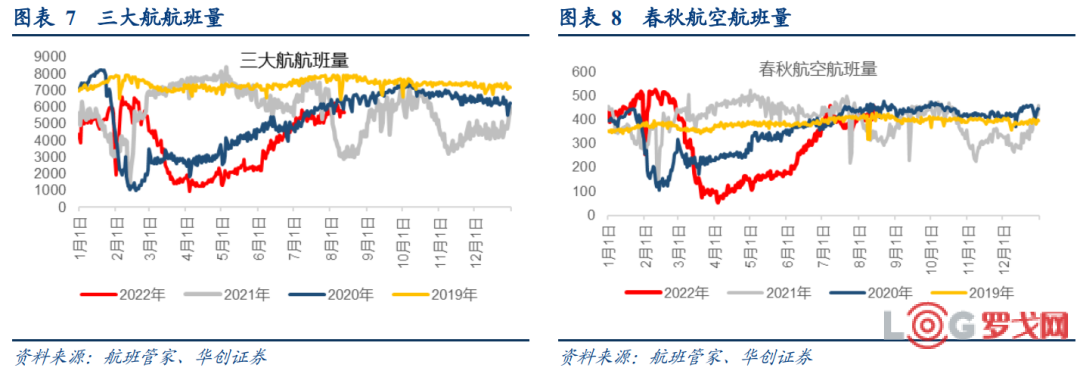

1)各航司运力投放、旅客周转量环比显著修复。

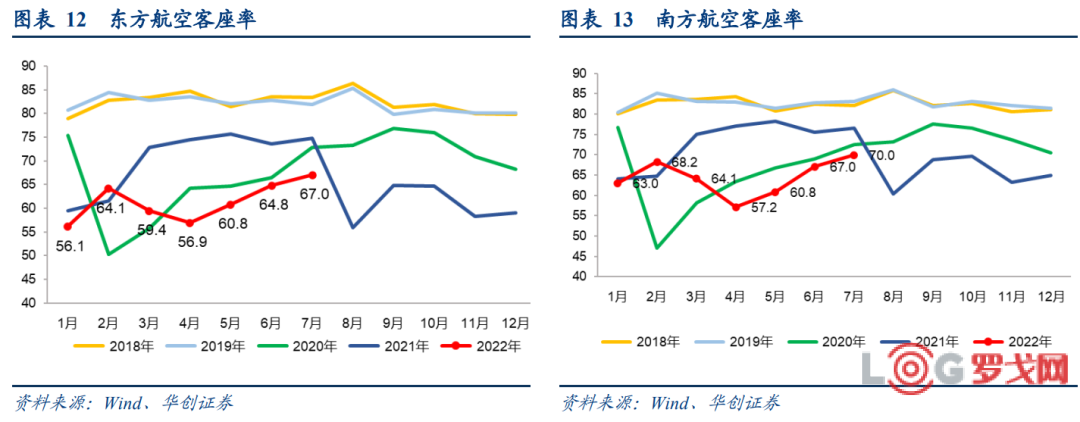

三大航: 7月合计ASK同比下降21.1%,较19年下降45.6%,环比提升48.9%;RPK同比下降28.6%,较19年下降54.9%,环比提升55.0%。客座率68.1%,同比下降7.1个百分点,相较19年下降14.0个百分点,环比提升2.7个百分点。

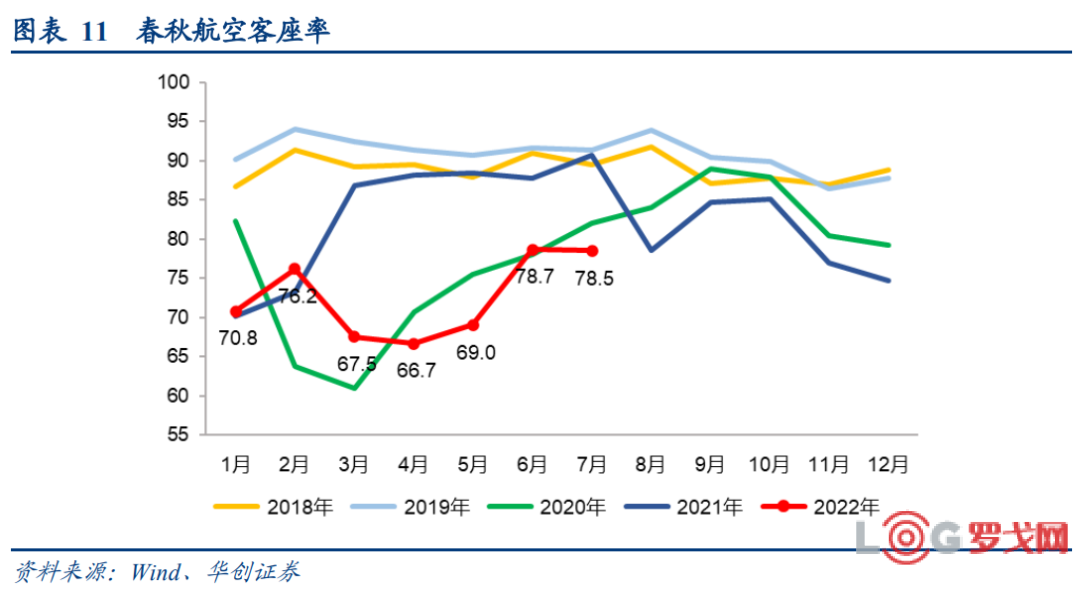

春秋:ASK、RPK同比分别下降7.6%、20.1%;较19年分别下降7.9%、20.9%。

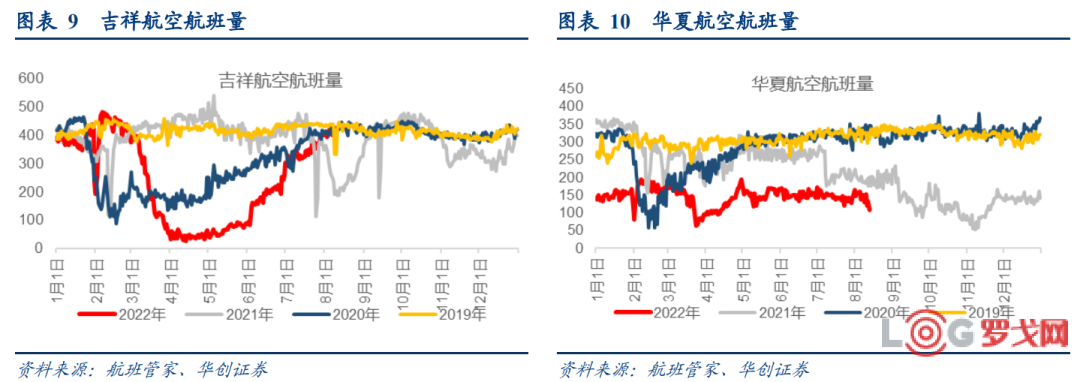

吉祥:ASK、RPK同比分别下降15.5%、28.2%;较19年分别下降25.0%、38.3%。

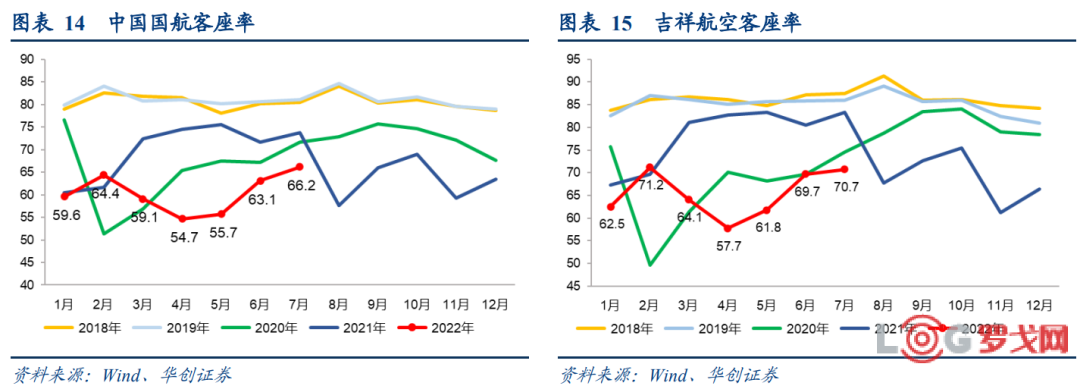

2)整体客座率环比提升,春秋客座率保持领先。

a)春秋(78.5%,同比-12.3%,较19年-12.8%,环比-0.2%)>吉祥(70.7%,同比-12.5%,较19年-15.3%,环比+1.0%)>南航(70.0%,同比-6.6%,较19年-13.1%,环比+2.9%)>东航(67.0%,同比-7.9%,较19年-15.0%,环比+2.2%)>国航(66.2%,同比-7.6%,较19年-14.9%,环比+3.1%)。

b)1-7月累计来看:春秋(73.8%,同比-10.6%,较19年-17.9%)>吉祥(67.2%,同比-11.6%,较19年-18.3%)>南航(65.6%,同比-8.6%,较19年-17.2%)>东航(61.9%,同比-9.6%,较19年-20.7%)>国航(61.7%,同比-9.4%,较19年-19.3%)。

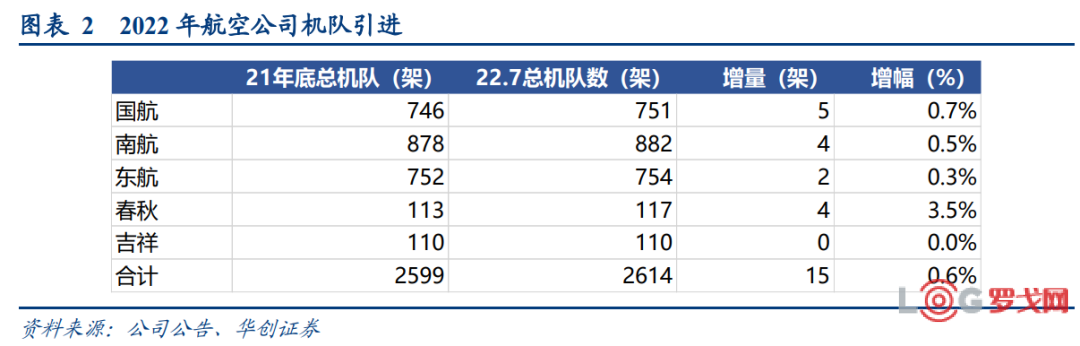

3)机队引进:7月,5家上市航司合计净增飞机9架,22年1-7月,合计净增15架,较21年底增幅0.6%。

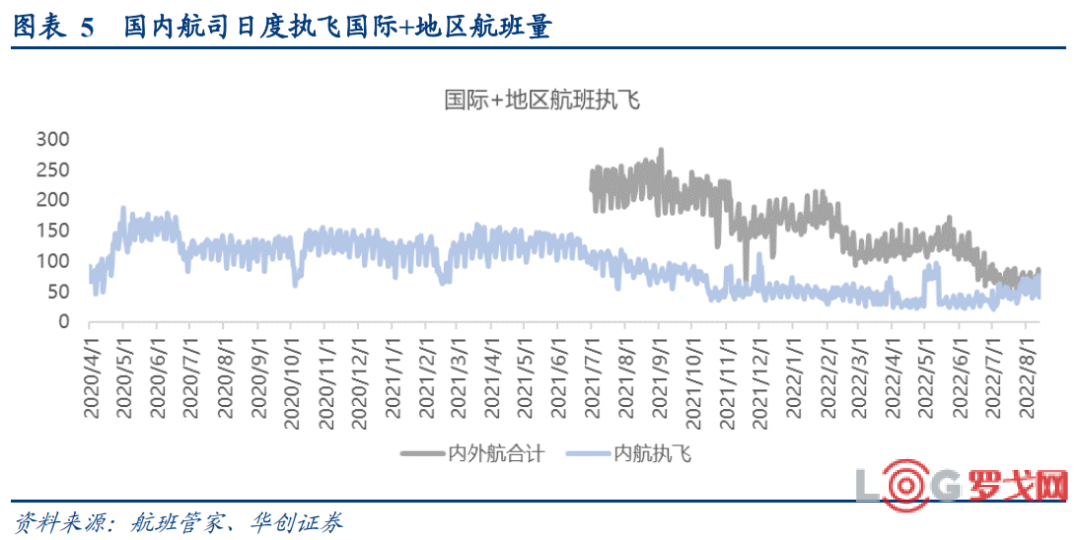

3、我们认为市场在供给逻辑确信的前提下,会逐步关注需求端表现,而国际航线是其中重要环节。

1)近期国际航线优化持续推进:民航局宣布进一步优化国际客运航班熔断政策;中英直飞航班陆续复航,多航司宣布恢复多条国际航线。我们认为国际线恢复的节奏,将围绕“航班恢复先行—>预期旅客出行恢复—>实际旅客恢复”三阶段展开,实际旅客出行恢复阶段是对业绩实质性修复的阶段,而对于周期性行业,投资节奏会领先于业绩表现。

2)假设国际航线逐步恢复,如何传导投资节奏?我们分析对航空公司影响路径在于两个维度:

其一、朴实的认知:国际航线占比高、受损大,则弹性大。国航是未来国际航线放开预期受益最显著的公司。同时提示,春秋航空并没有宽体机以及洲际航线,在东南亚、日韩航线恢复阶段,春秋亦将展现自身弹性。

其二、国际航线有将助于消化宽体机运力,一方面提升宽体机运营效率,另一方面则降低国内市场压力。该维度下,我们建议特别关注吉祥航空,一旦787可以更好的执飞洲际航线,对吉祥在成本端和收入端的双优化预期将推动业绩弹性。

UPS卖掉货运后,FedEx也考虑剥离货运,全球公路货运寒冬?

4337 阅读

九识、新石器、白犀牛、菜鸟、京东物流、美团、顺丰等布局的万亿赛道,谁将成为“领头羊”?

2016 阅读

菜鸟全球供应链再升级:亚太仓配网络覆盖10个国家地区

1596 阅读公交车送快递,邮政、顺丰、京东物流等巨头纷纷入局

1437 阅读王卫1110亿元、赖梅松289亿元、杨绍鹏213亿元、喻渭蛟夫妇176亿元......物流领域最新财富榜出炉!

1380 阅读看《长安的荔枝》,解密生鲜供应链

1081 阅读京东七鲜华北区域覆盖加速,涉及北京、天津、石家庄

1003 阅读京东物流智狼机器人跑向全国!拣货最快秒级

933 阅读中国外运33.8亿出售旗下路凯国际25%股权

887 阅读SHEIN半托管在加拿大及沙特站点上线

847 阅读